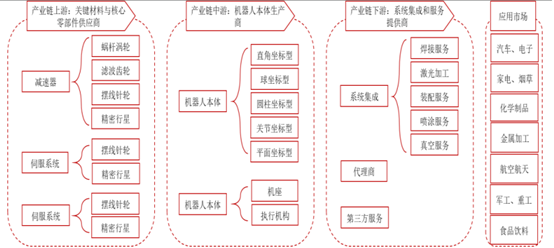

乐鱼官方网站机器人产业链分析、控制系统和伺服系统;产业链的中游为机器人本体提供商,主要负责机器人本体的生产,即机座和执行机构,包括手臂、腕部等;产业链下游为系统集成商,根据不同的应有场景和用途进行有针对性地系统集成和软件二次开发。生产出来的机器人只有通过系统集成之后,才能投入到下游的汽车、电子、金属加工等产业,为终端客户所有。

从全产业链发展格局来看,工业机器人产业链 上游市场集中,本体商议价能力低;本体市场相对于集成市场成长空间狭窄,盈利水平更低;市场推广依赖集成商,但集成商技术壁垒相对较低,竞争激烈,且 难以形成规模效应,与上游议价能力较弱。因此,纵向一体化成必然趋势乐鱼体育官方入口。 国内外厂商均在积极进行一体化发展。

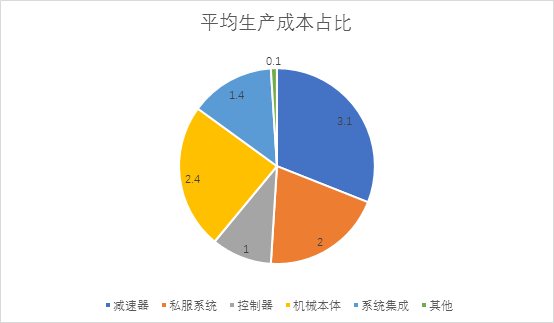

工业机器人产业链中, 上游核心零部件盈利能力最强,成本占比最高,占到整体生产成本的 60%以上,其中仅减速器一项便占到总体成本的 31%。而从盈利水平来看,上游核心部件的盈利水平也较高,其中 减速器毛利率为 40%,伺服系统为 35%,为 25%。中游机器人本体毛利率最低,仅为 15%;下游系统集成毛利率为 35%。

工业机器人成本链中乐鱼体育官方入口,上游核心零部件成本占比最高,占到整体生产成本的 60%以上。我国企业在各核心部件均建立起相关企业,部分核心配件国产化程度较高,但国内、、伺服系统以及高性能驱动器等机器人核心零部件大部分依赖进口 。

工业机器人产业链中游 ——机器人本体,由基座和执行机构构成,包括手臂、腕部等,部分机器人本体还包括行走结构。机器人产业链符合软三元理论,集成供应链环节比制造环节更易通过减少成本增加利润。

国内厂商的出货量前四位市占率合计 26%,有 13 家市占率在2-3%之间,内资厂商间竞争激烈。

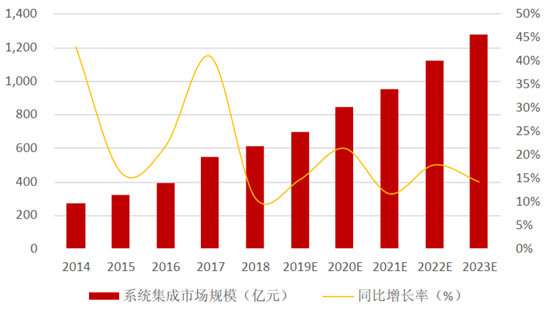

系统集成商处于机器人产业链的下游应用端,为终端客户提供应有解决方案,负责工业机器人应用二次开发和周边自动化配套设备的集成。机器人下游应用领域广泛,集成商在下业复苏时能充分受益,展现出相对更高的弹性。但与零部件和本体环节相比,系统集成的壁垒相对较低,竞争激烈,与上游议价能力较弱。

由于系统的非标性(产线非标性和人员非标规模效应差),不同领域的系统不能完全复制,因此机器人系统集成商普遍规模较小乐鱼体育官方入口,年产值不高,缺乏竞争优势。